La situation actuelle du marché obligataire français

Courbe des taux française : est-ce une première ?

Une première question est de savoir si ces niveaux de taux sont sans précédent ou non. Le graphique ci-dessous représente la courbe des taux française à quatre dates différentes (en 2024 et en 2023). En ordonnées, on retrouve le niveau des taux auxquels la France emprunte. En abscisse on retrouve la maturité associée. Évidemment, plus le taux d’intérêt est élevé, plus les montants de remboursement seront élevés.

Le deuxième point de la courbe orange peut par exemple se lire ainsi : « au 1er octobre 2024, la France a emprunté à 2,26 % pour une maturité de deux ans. »

Le graphique permet de conclure que la France n’emprunte pas plus cher aujourd’hui qu’il y a un an. Elle est certainement en nette augmentation au cours du mois dernierprobablement lié à la difficulté d’adopter le budget 2025, mais tout cela reste encore dans la norme. Pour autant, peut-on dire que la situation n’est pas alarmante ? La réponse est plus subtile.

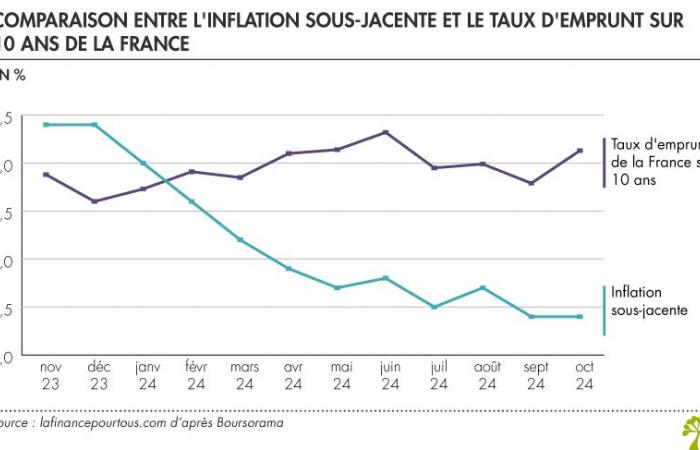

Une hausse soutenue du taux d’intérêt réel

Ne vous intéresser qu’à valeur nominale des taux d’intérêt à laquelle un État emprunte cache souvent une grande partie de l’histoire. En économie, il faut toujours interpréter le taux d’intérêt par rapport à l’inflation. En effet, les variations de prix dans l’économie modifient la valeur réelle des dettes et des actifs des acteurs.

Imaginons que vous contractiez un emprunt de 1 000 euros, à 2% par an. Vous payez donc des intérêts de 20 euros par an. Ceci étant dit, le pouvoir d’achat autorisé par 20 euros dépend des prix en vigueur dans l’économie. Si les prix et les salaires augmentent, alors les 20 euros représentent une baisse du pouvoir d’achat. L’inflation fait donc perdre de la valeur à la dette et aux intérêts.

Il est donc courant de mesurer les conditions de financement à l’aide du taux d’intérêt réel, calculé comme la différence entre le taux d’intérêt nominal et le taux d’inflation.

Ou jel’inflation a considérablement baissé depuis plus d’un an maintenant (en d’autres termes, les prix augmentent plus lentement). Puisque, dans le même -, les taux d’emprunt de la France n’ont pas baissé, alors le taux d’intérêt réel augmente !

Alors qu’en novembre 2023 le taux d’intérêt réel sur 10 ans s’élevait à -0,52%, il est aujourd’hui à 1,73%. Cela représente une différence de 2,25 points de pourcentage en un an ! Si l’on prend en compte le contexte politique et budgétaire tendu en France, on pourrait interpréter cette hausse du taux d’intérêt réel comme une augmentation de la prime de risque des investisseurs. Ceux-ci ont moins de confiance dans la capacité de la France à maîtriser sa situation budgétaire. En échange, ils exigent donc que l’État français leur verse des intérêts plus élevés sur sa dette.

La conséquence pour l’État est sévère : la dette, plus coûteuse, occupe une part de plus en plus importante de son budget. Les perspectives de croissance n’étant pas très bonnes, on ne peut espérer une augmentation des recettes fiscales pour couvrir cette charge supplémentaire, à moins d’un changement radical de la fiscalité.

La France fait-elle moins bien que les autres pays développés ?

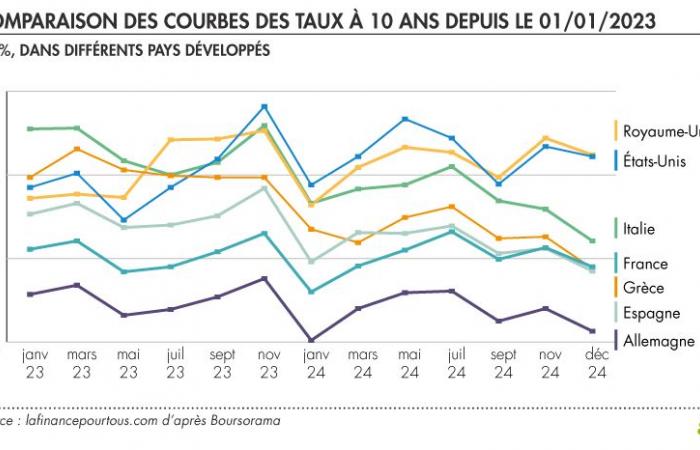

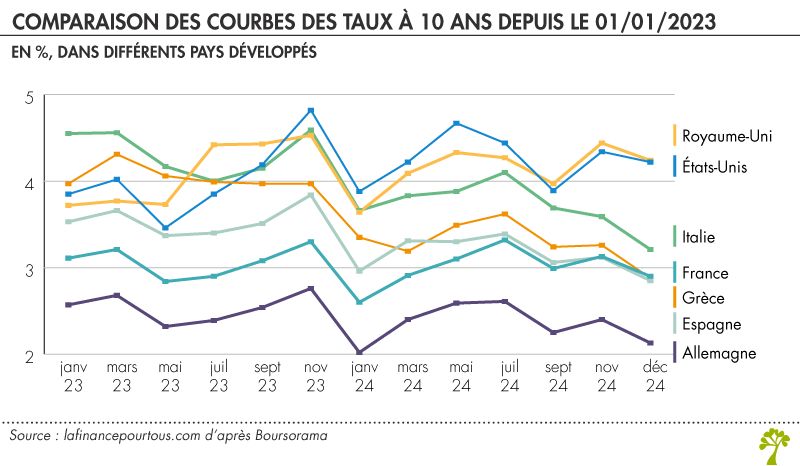

Pour savoir si cette hausse des taux touche particulièrement la France, il peut être intéressant de comparer les dynamiques dans d’autres pays européens. Le graphique 3 représente l’évolution des taux obligataires à 10 ans depuis le 1est janvier 2023 pour la France, l’Italie, l’Allemagne, l’Espagne, la Grèce, le Royaume-Uni et les États-Unis.

Le plus frappant est la diminution de l’écart entre les taux français et les taux grecs et espagnols.. Depuis novembre, la France, l’Espagne et la Grèce ont même des rendements sensiblement identiques, ce qui est totalement inédit depuis une quinzaine d’années. La France était auparavant considérée comme l’un des pays les plus sûrs de la région, juste derrière l’Allemagne ou les Pays-Bas. Force est de constater que cela ne semble plus être le cas pour le moment.

On peut toutefois s’interroger sur les tarifs pratiqués aux Etats-Unis et au Royaume-Uni. En fait, dans les deux cas, ils proviennent niveau des taux directeurs de la Fed et de la Banque de“Angleterre” qui sont plus élevés que ceux de la BCE, et ne sont pas le signe d’un risque nécessairement plus élevé. La comparaison n’est donc pertinente qu’au sein d’une même zone monétaire, et donc au sein de la zone euro dans notre cas. Dans ce contexte, La France est rattrapée par la plupart des pays du Sud qui ont repris des couleurs depuis la crise des dettes souveraines il y a une dizaine d’années.

Les origines de la situation française

La France est politiquement instable, connaît une croissance faible et un déficit très important. En comparaison, l’Espagne, le Portugal et la Grèce se sont redressés en 10 ans. Ils ont une croissance bien plus forte, une situation politique plus stable et donc de meilleures perspectives.

Cependant, dans cette période budgétaire très contrainte, une hausse des taux de rendement des obligations françaises augmente le coût de la dette pour l’État. Cependant, la France a un agenda d’investissement chargé (transition énergétique, développement durable, etc.) que les contraintes budgétaires rongent. Même si la situation française n’est pas comparable à celle de la Grèce en 2010, un cercle vicieux pourrait néanmoins s’amorcer si rien n’est fait pour réduire le déficit budgétaire de l’État français.

Il est toutefois important de ne pas trop paniquer. La dette française reste très liquide, il y a toujours plus de demande que d’offre. Il n’y a donc pas d’effondrement du marché de la dette, mais une hausse des prix issue de la méfiance à l’égard de l’État français.

Les marchés évoluant très rapidement, les taux pourraient chuter rapidement, à condition que les politiques économiques et budgétaires du gouvernement soient convaincantes. Les prochains jours seront probablement décisifs de ce point de vue.