Cocorico ! La notation parisienne aura bientôt une valeur labellisée « Intelligence Artificielle ». LightOn a lancé vendredi son processus d’introduction en bourse sur le marché Euronext Growth, avec le code ISIN FR0013230950 et le code mnémonique ALTAI-FR. Voyons de quoi il s’agit.

Au menu de cette introduction en bourse parisienne :

Pour commencer, voici ce que dit Reuters : «La startup française d’IA générative LightOn a annoncé vendredi le lancement de son introduction en bourse sur le marché Euronext Growth à Paris… LightOn, qui fournit des logiciels de grands modèles de langage (LLM) aux entreprises et à l’État, deviendrait ainsi la première société d’IA générative à être cotée. en bourse en Europe« . Ses codirecteurs estiment que l’opération «offre aux investisseurs une opportunité unique de participer directement à la croissance d’un champion technologique français qui déploie déjà avec succès ses solutions d’IA auprès de grands groupes en France et à l’international« . Mazette, cela nous changera d’OVH et de 2CRSi, ce qui se rapproche le plus de Nvidia sur la côte parisienne. OK, c’est cruel. Disons que cela changera de Schneider Electric, la grande entreprise française la plus exposée à l’IA via ses équipements électriques pour datacenters. LightOn vise à :

- 2024 : 1,8 M€ de résultat net récurrent

- 2025 : 6 millions d’euros de résultat net récurrent

- 2026 : Ebitda et cash-flow positif

- 2027 : 40 M€ de chiffre d’affaires, donc 35 M€ de CA récurrent et 16 M€ d’Ebitda

Sur le papier, c’est tout petit, mais ça sent la recette miracle boursière : IA, croissance et premier de classe avec ça ! Creusons un peu plus profondément.

Paradigme, Alfred et un Lama

LightOn, société créée à Paris en 2016 par deux chercheurs expérimentés ayant travaillé des deux côtés de l’Atlantique, se présente comme un concepteur de grands modèles de langage sur mesure qui propose une plateforme d’intégration de solutions d’intelligence artificielle générative. clé en main pour les entreprises et le secteur public. Après avoir exploré les OPU (processeurs optiques), l’entreprise s’est tournée vers l’IA générative en 2020. Elle a depuis développé 12 LLM, dont le plus avancé est AlfredV3 (été 2024), basé sur le modèle Open Source Lama 3 de Meta. D’Alfred, elle propose deux produits, Paradigm et Forge. Forge (lancé en 2022), se présente comme un support technologique d’IA générative sur-mesure destiné aux clients qui souhaitent développer leur propre modèle de langage ou améliorer un modèle existant. Paradigm, dont la preuve de concept a été validée depuis le début de l’année, est une plateforme d’IA générative clé en main, qui combine un LLM et un RAG (le RAG consiste à s’appuyer sur un corpus de données spécifique pour améliorer la qualité des réponses). La solution est capable, nous dit LightOn, de créer et de gérer de manière autonome des tâches complexes. Il sera commercialisé d’ici la fin de l’année.

Huawei au capital

Durant ses huit années d’existence, l’entreprise s’est financée grâce à des levées de fonds (augmentations de capital et émissions d’obligations convertibles) et à divers mécanismes de financement public, comme le crédit d’impôt recherche et innovation ou les avances remboursables. et des subventions de Bpifrance ou de l’UE.

Actuellement, les fondateurs détiennent 59,3% du capital et 55,6% des droits de vote. Ils sont soutenus par un pool d’investisseurs dont le plus important est Huawei (via Huawei Technologies Cooperatief Ua), avec 11,3% du capital et des droits de vote. D’autres investisseurs incluent Quantonation et Anorak Ventures, selon leurs sites Web respectifs.

Stratégie et finances

LightOn souhaite se concentrer sur les revenus issus des licences Paradigm (type SaaS), qui pèseront lourdement sur le chiffre d’affaires généré cette année (1,8 M€ anticipé) par rapport à 2023 (8 M€). C’est ce qui saute aux yeux lorsque l’on regarde les derniers comptes de résultat.

Source : Note de fonctionnement LightOn, page 8

Le chiffre d’affaires 2023 a été boosté par le transfert d’une licence d’utilisation de Forge à un client étranger. Cela représente à lui seul 85 % du chiffre d’affaires 2022 et 95 % du chiffre d’affaires 2023. Le 1est Au premier semestre 2024, le plus gros client représente 32,8% du chiffre d’affaires et le second 22,2% du chiffre d’affaires (qui était limité à 0,6 M€). Nous comprenons donc que le développement de l’offre Paradigm est crucial pour créer des revenus récurrents, et des revenus en général. Pour accélérer cette Source de revenus, LightOn a signé des accords avec Orange, Orange Business (en cours de finalisation) et HPE.

Pourquoi entrer en bourse ?

Comme c’est souvent le cas sur Euronext Growth, l’introduction en bourse vise à augmenter la durée de viabilité de l’entreprise. C’est ce qui ressort du point 4.4.2 de la note d’opération. “A la date de la présente Note d’Opération et avant l’Offre, la Société ne dispose pas d’un fonds de roulement net suffisant pour faire face à ses besoins de trésorerie au cours des 12 prochains mois, dans le cadre de la mise en œuvre de sa stratégie de développement.», explique LightOn. Plus précisément, la société disposait de 2,8 millions d’euros de trésorerie au 30 septembre 2024, ce qui lui permettrait d’aller jusqu’en avril 2025. En refusant d’accélérer son développement, elle se vengerait d’au moins 12 mois de liquidités.

L’introduction en bourse n’est donc pas vitale pour le moment, mais il est important de passer à un niveau supérieur. Comme l’illustre le radar publié par Wavestone en début d’année, les startups françaises spécialisées dans les modèles de fondations ne sont pas monnaie courante :

Les termes

LightOn envisage d’introduire en bourse la totalité de ses actions existantes (4 018 505 actions) ainsi que celles pouvant provenir d’instruments dilutifs émis aux dirigeants, salariés et investisseurs (1 260 355 actions). Elle émet également 1 000 000 d’actions nouvelles à 10,35 euros chacune, ce qui pourrait donc générer une augmentation de capital brute de 10,35 millions d’euros (soit, soyons fous, 1 306 000 actions nouvelles si la clause est exercée). option de prolongation et de surallocation). Voici les produits synthétisés possibles :

Remarque sur le fonctionnement de la Source LightOn, page 10

Notons au passage que les coûts absorbent 19,2% de l’opération sur la base d’une émission à 75% et 16,3% sur la base d’une émission à 100%. Les intermédiaires sont bien payés. Axon Partners Group a annoncé qu’il souscrirait à hauteur de 3 millions d’euros. Sur la base d’un montant levé de 8,7 M€ (100% de l’opération réalisé à mi-parcours), la société prévoyait dans un premier temps de rembourser ses OCA 2018 arrivées à échéance le 7 décembre 2022, avec des pénalités de retard, soit un montant de 1,22 M€. . Il restera donc 7,48 millions d’euros, qui seront répartis comme suit :

- 60% pour le développement de la structure de l’entreprise (force commerciale, marketing, dépenses commerciales associées et recrutement d’ingénieurs, etc.). Soit environ 4,5 millions d’euros.

- 40% pour les investissements technologiques (nouvelles fonctionnalités de Paradigm, mise au point de modèles spécialisés, achat de puissance de calcul, etc.). Soit environ 3 millions d’euros.

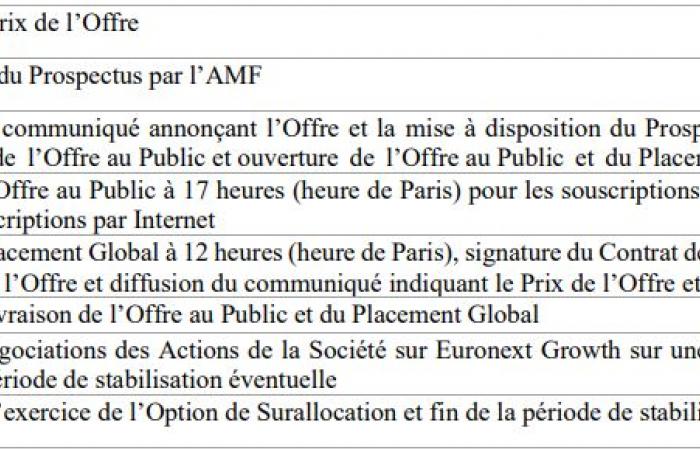

L’opération est montée par Portzamparc (Coordinateur Global, Chef de File et Teneur de Livre, Listing sponsor). Il s’agit d’une offre globale à prix fixe (10,35 EUR par action) avec une offre au public et un placement global auprès des professionnels (en France et à l’international). L’offre publique bénéficiera d’au moins 10% des actions proposées. Les ordres A1 peuvent porter sur 1 à 250 actions. Au-delà, les commandes A2 seront traitées si les commandes A1 ne tarissent pas l’approvisionnement.

- Durée de l’Offre Publique : du 8 novembre 2024 au 20 novembre 2024 (inclus).

- Durée du Placement Global : du 8 novembre 2024 au 21 novembre 2024 (à 12h00).

Le calendrier indicatif

Le jugement

Les plus :

- Les startups européennes spécialisées dans les modèles de fondation d’IA générative ne sont pas monnaie courante (attrait à court terme)

- L’entreprise existe depuis plusieurs années, avec un management de haut niveau

- Bonne année, mauvaise année, elle a réussi à se financer jusqu’ici pendant des périodes assez délicates

- Elle a développé des projets avec des grands comptes, ce qui lui confère une expérience significative

- Eligible for PEA, PEA-PME, IR-PE, Bpifrance Innovative Company, Remploi

Inconvénients :

- Pour réussir à atteindre ses objectifs (et donc ne pas solliciter à nouveau trop fortement le marché), l’entreprise doit engranger rapidement des contrats, dans un environnement concurrentiel très encombré.

- L’introduction en bourse intervient à un moment charnière pour l’entreprise, qui cherche à développer un modèle SaaS à revenus récurrents.

- La présence de Huawei dans la capitale, qui pourrait s’avérer encombrante

- L’entreprise est dépendante de Lama de Meta Platforms, une solution open Source mais dont les règles du jeu peuvent changer

- L’entreprise est très petite par rapport à des pairs de taille considérable

- L’opération n’est garantie qu’à 30%

- On est toujours un peu gêné par ces introductions en bourse sur Euronext Growth qui concentrent des entreprises fragiles (1/2 argument basé sur l’expérience)

Avec

5+ et 6,5-

Ressources