Selon l’institut économique IFO, le manque de commandes en Allemagne continue de s’aggraver, entravant le développement économique et affectant presque tous les secteurs.

En octobre, 41,5% des entreprises allemandes ont signalé un manque de commandes, contre 39,4% en juillet. Il s’agit du niveau le plus élevé depuis la crise financière de 2009. Pratiquement aucun secteur n’a été épargné. Près de la moitié des entreprises manufacturières sont concernées (47,7%), notamment 68,3% des producteurs de métaux de base et 59,9% des producteurs de produits métalliques. Dans des secteurs clés comme l’automobile et la chimie, environ 44 % des entreprises sont confrontées à un manque de commandes. Le secteur du commerce a atteint un rythme record depuis 2006, avec 65,5% des entreprises touchées, dont 56,4% dans le commerce de détail.

Cette baisse de la demande intervient paradoxalement alors que le DAX, l’indice boursier allemand, vient d’atteindre un plus haut historique :

Le DAX profite de la dynamique globale des marchés boursiers mondiaux, tirée par la hausse des marchés américains vers de nouveaux sommets.

Cette manie est largement alimentée par la peur de « rater le train » de la montée, la fameuse FOMO « Fear of Missing Out ». Les investisseurs ont peur de rater l’occasion de profiter de la hausse des marchés.

La vague de hausse profite surtout aux marchés américains, qui continuent de capter la majorité de l’épargne mondiale.

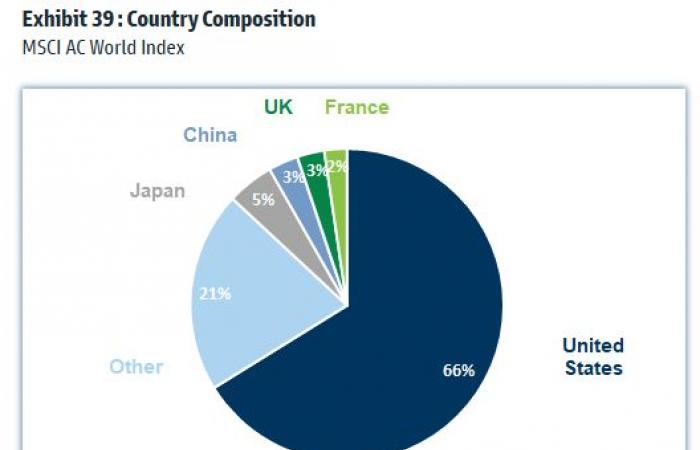

L’indice MSCI Monde est désormais composé à 66% d’entreprises américaines, un record depuis sa création :

En tout cas, cette ruée sur les actions n’inquiète pas les initiés.

Les dirigeants des sociétés du S&P 500 ont acheté moins d’actions que jamais depuis le début du marché baissier en 2021 :

La ruée vers le marché américain représente au contraire une excellente opportunité pour les initiés, qui ont habilement profité de cette exubérance pour vendre leurs actions à des prix avantageux.

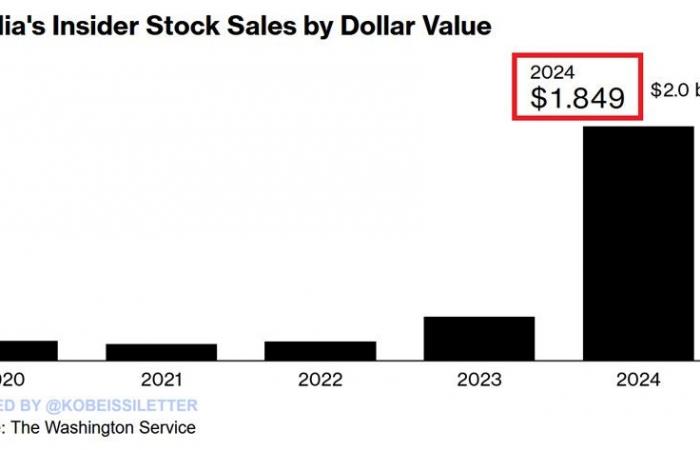

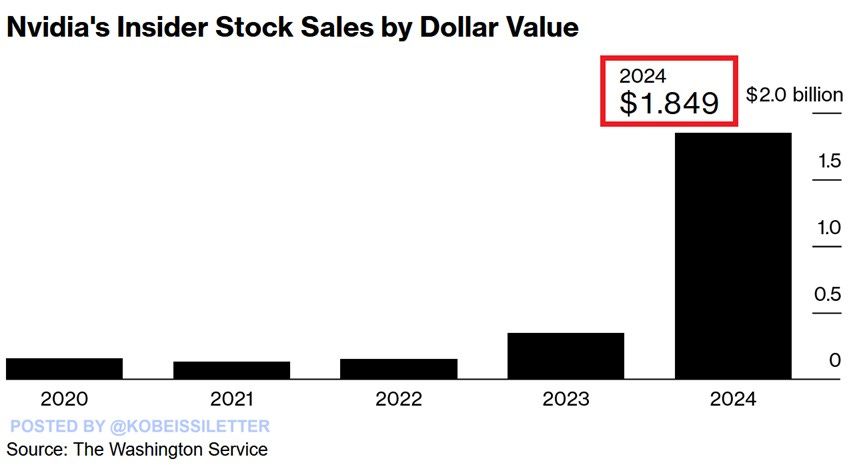

IL professionnels de Nvidia profitent de la hausse des actions pour les vendre.

Depuis le début de l’année, les principaux actionnaires de Nvidia ont liquidé pour une valeur impressionnante de 1,85 milliard de dollars d’actions, soit environ 11 millions d’actions, un record depuis au moins 2020. D’ici 2024, ces ventes d’initiés seront cinq fois plus élevées qu’en 2023, lorsque ne s’élevait qu’à 350 millions de dollars. Le PDG Jensen Huang a récemment finalisé la vente de 6 millions d’actions dans le cadre d’un plan de vente prédéfini, tandis que le membre du conseil d’administration de Nvidia, Mark Stevens, prévoyait de vendre 3 millions d’actions après en avoir déjà vendu 1,6 million cette année :

Ils pensent probablement que les prévisions de revenus de leur entreprise ne reflètent pas du tout la valeur de leurs actions.

Les actions Nvidia ont un ratio P/E d’environ 70, bien supérieur à la moyenne du secteur technologique d’environ 25-30, ce qui met en évidence l’énorme prime que paient les investisseurs. Avec une valorisation boursière proche de 3 700 milliards de dollars, le marché s’attend à une croissance exceptionnelle des revenus, notamment dans le secteur de l’IA. Autrement dit, à ce niveau, même un ralentissement des ventes de 5 à 10 % pourrait entraîner une correction significative de la valeur du titre.

Cette correction pourrait être déclenchée par un futur affaiblissement de l’activité de consommation américaine. Si les dépenses des ménages commençaient à ralentir, cela affecterait directement les revenus des entreprises technologiques dépendantes de la demande, en particulier dans les segments des produits de consommation et des jeux vidéo, dans lesquels Nvidia est fortement impliqué. En effet, une baisse de la consommation réduirait les ventes de matériel et de cartes graphiques, qui représentent une part importante des revenus de Nvidia. Ce déclin de l’activité de consommation, combiné à la hausse des taux d’intérêt et à une inflation persistante, pourrait créer un environnement économique moins favorable pour les entreprises dépendantes de la consommation, entraînant une correction des cours boursiers. Le rêve de l’intelligence artificielle ne doit pas faire oublier les menaces qui pèsent sur l’économie réelle, souvent éclipsées en cette période d’exubérance des marchés. Même si l’IA suscite un immense enthousiasme, des risques réels, tels que le ralentissement de la consommation et la pression sur les entreprises, pourraient obscurcir ce tableau optimiste.

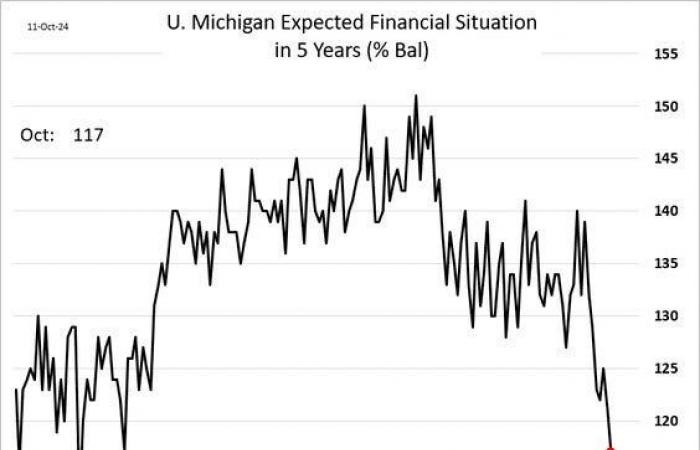

L’indice de l’Université du Michigan, qui mesure les attentes des consommateurs américains quant à leur situation financière personnelle pour les 12 prochains mois, est en chute libre en octobre.

Écrasés par des remboursements de dettes devenus trop lourds, les consommateurs américains commencent à céder :

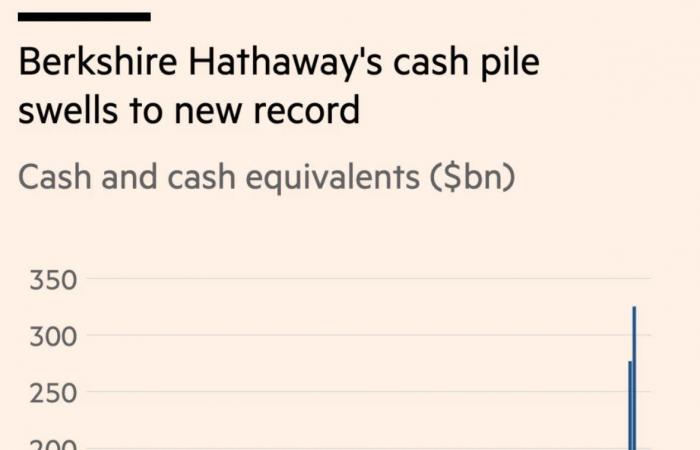

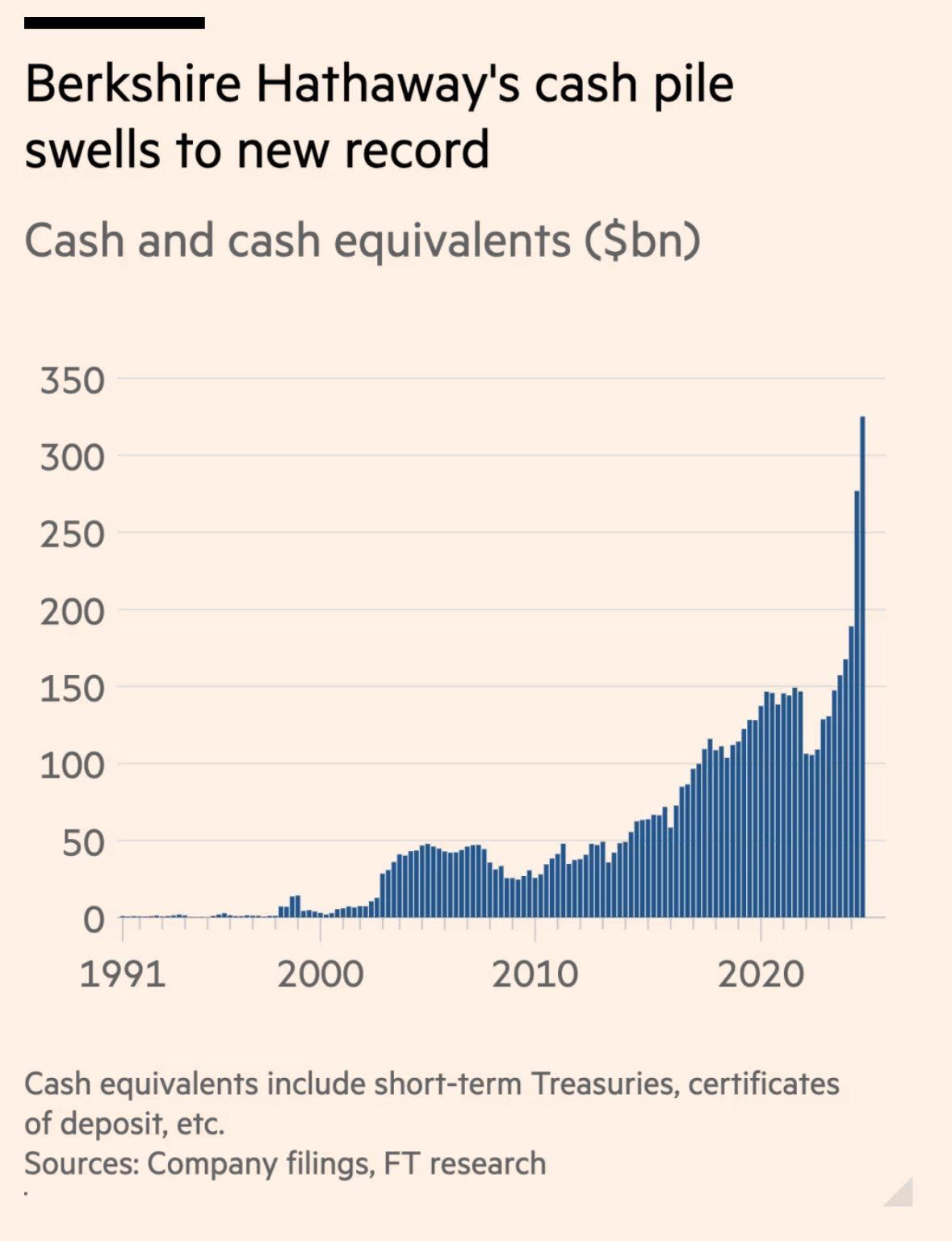

Face à cette menace, le argent intelligent se met à couvert, anticipant un déclin imminent du marché.

Berkshire Hathaway a augmenté ses réserves de liquidités à un niveau record, dépassant les 350 milliards de dollars, principalement grâce à une série de ventes et de désinvestissements d’actifs. Ce niveau de trésorerie reflète moins une augmentation des actions détenues qu’une stratégie de désengagement actif. Warren Buffett et son équipe semblent avoir privilégié les ventes d’actifs, libérant des fonds en réduisant leurs positions sur certaines valeurs, plutôt que d’accumuler davantage d’actions :

Tandis que certaines institutions comme Berkshire Hathaway augmentent leurs positions de liquidité, les banques centrales continuent d’acheter de l’or.

Les données hebdomadaires de la Reserve Bank of India révèlent que ses réserves d’or ont augmenté d’environ 27 tonnes en octobre, marquant la plus forte augmentation mensuelle depuis novembre 2009, lorsqu’elle en a acheté 200 tonnes au FMI. Les achats cumulés pour l’année s’élèvent à 78 tonnes, portant ses réserves totales d’or à 882 tonnes.

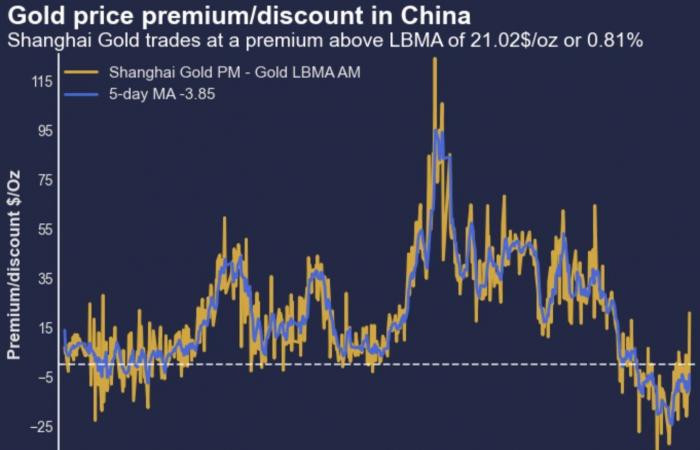

La correction actuelle de l’or, liée à l’élection de Trump, a cependant rétabli une prime positive sur le prix spot du métal en Chine par rapport à celui de Londres, créant ainsi de nouvelles opportunités d’arbitrage qui soutiendront les prix de l’or à partir de 2023 :

La reproduction, totale ou partielle, est autorisée à condition qu’elle contienne tous les hyperliens et un lien vers la Source originale.

Les informations contenues dans cet article sont fournies à titre informatif uniquement et ne constituent pas un conseil en investissement, ni une recommandation d’achat ou de vente.