Publié le

21 novembre 2024

A l’occasion de sa journée « Fashion Reboot », organisée à Paris le 21 novembre, l’Institut français de la mode a, comme à son habitude, fait le point sur l’année écoulée pour l’habillement. Il a également dévoilé ses projections définitives pour 2024, ainsi que ses prévisions pour 2025.

L’année 2025 devrait, dans le meilleur des cas, être marquée par une hausse de la consommation de 2%, ou une baisse de 2% dans le scénario le plus pessimiste. Le scénario médian table sur une hausse de 0,2% sur l’année. « Le secteur n’arrive pas à retrouver ses niveaux de 2019 », résume le directeur de l’Observatoire économique IFM, Gildas Minvielle.

“La reprise amorcée à +8,1% en 2021 a été immédiatement freinée par l’inflation à partir de 2022”, poursuit le spécialiste, soulignant que l’apparente stabilité actuelle des chiffres cache un problème croissant dans les rapports clients au niveau des prix.

Et ces prix, véritable fil conducteur de ce Fashion Reboot 2024, devraient augmenter en moyenne l’année prochaine de 0,1%, selon l’enquête IFM auprès d’une centaine de marques et détaillants. Dans le détail, 74% des sondés annoncent une stabilité pour l’année à venir, et 20% une hausse de 0 à 5%. A l’inverse, 4% anticipent une baisse des prix de 0 à 5%, tandis que 2% anticipent une baisse de 5 à 10%.

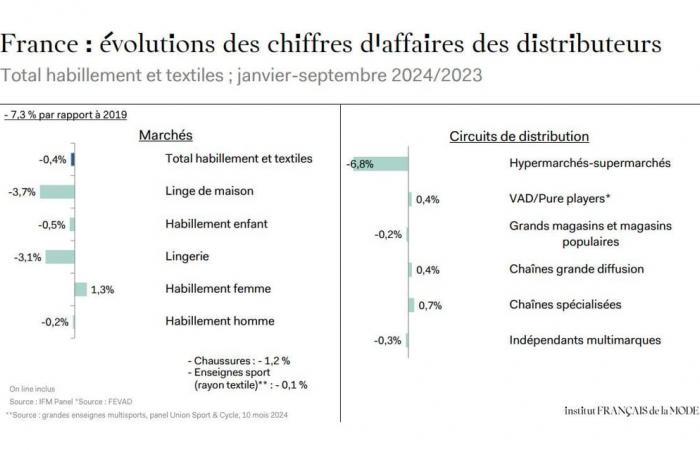

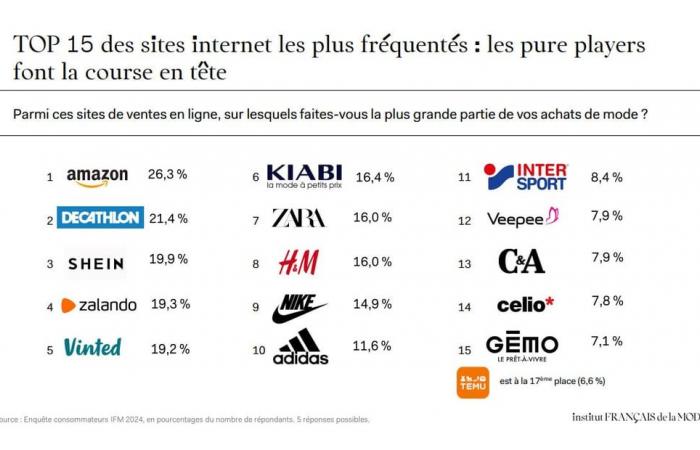

Une stabilisation bienvenue alors que, sur les neuf premiers mois de 2024, le textile-habillement a connu une contraction de 0,4% de son chiffre d’affaires en France : une hausse de 1,7% des ventes en ligne n’a pas compensé la baisse de 1% affectant les réseaux physiques. La part d’Internet dans les ventes de mode s’élève désormais à 23 %, dont 6 % captés par le trio formé par Shein, Amazon et Temu.

Fréquentation en baisse, prix en hausse

En 2024, les détaillants ont constaté qu’en moyenne 40 % de leurs clients maintenaient la taille moyenne de leur panier, tandis que 36 % l’augmentaient et 24 % la réduisaient. Un bilan positif tempéré par une autre donnée : 58% font état d’une baisse de fréquentation, contre 29% évoquant une augmentation. Il n’en demeure pas moins que le taux de transformation est en hausse pour 40 % des répondants, dont 32 % font état d’une baisse et 28 % d’une stabilité.

En termes de volumes de ventes par rapport à 2023, seuls 12 % font état d’une stabilité. Côté augmentation, 27% du panel parle d’une augmentation de 0 à 5%, 8% d’une augmentation de 5 à 10%, et 6% d’une accélération supérieure à 10%. A l’inverse, 21% font état d’une baisse de 0 à 5%, 19% évoquent une baisse de 5 à 10% et 8% une baisse supérieure à 10%. Au final, cela donne une baisse rapportée de 48% pour une augmentation de 41%.

Selon les données de l’IFM, les prix n’ont augmenté en moyenne que de 1% en 2024, ce qui correspond au chiffre prédit il y a un an dans la même étude. Hors soldes et promotions, 45% des commerçants indiquent avoir augmenté leurs prix. Dans le détail, 43 % signalent des augmentations de 0 à 5 % et 2 % signalent des augmentations de 5 à 10 %. A l’inverse, 16% des personnes interrogées ont baissé leurs prix de 0 à 10%, et 39% ont maintenu cette année les prix de l’année dernière.

Ces évolutions s’inscrivent dans un contexte d’inflation, dont 68% des consommateurs interrogés indiquent qu’elle a eu un impact sur leur façon de consommer l’habillement. Pas moins de 46 % ont acheté moins de vêtements au cours des douze derniers mois. Dont 27 % ont également opté pour des pièces moins chères que d’habitude, contre 19 % optant pour des prix identiques ou plus élevés que d’habitude.

« Si la hausse des prix ralentit, de 6 % en 2022 à 3 % en 2023, puis 1 % cette année, ce n’est pas ce que retiennent les consommateurs », indique Gildas Minvielle. «Ils regardent simplement les prix, qu’ils jugent généralement plus élevés qu’avant Covid.»

Made in China et enjeux de société

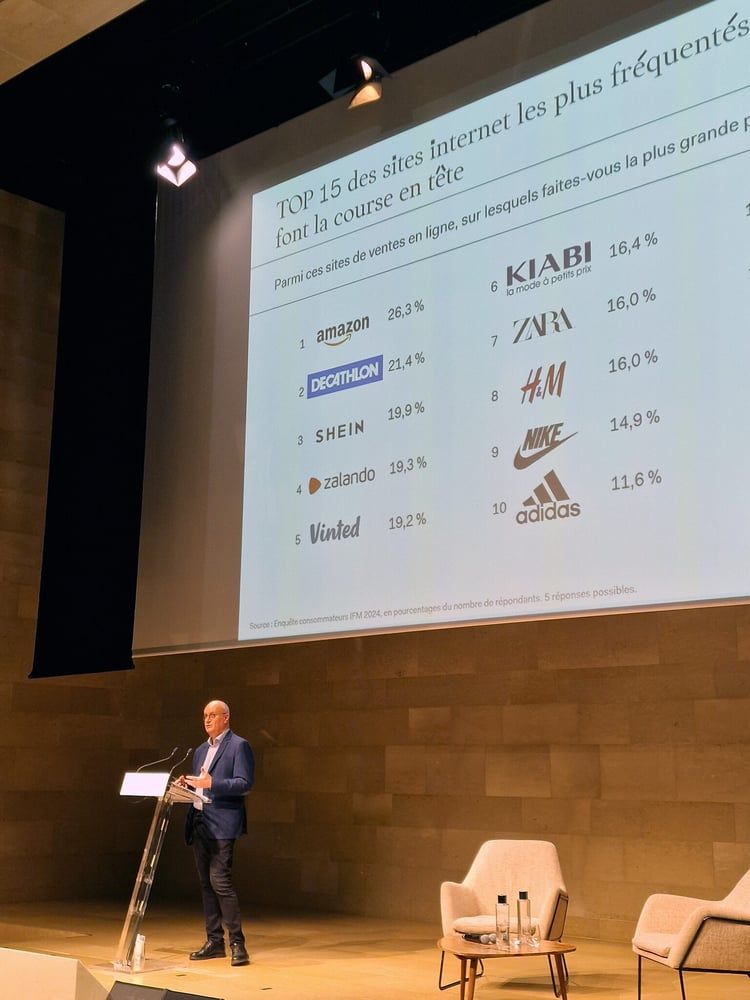

Outre l’impact durable de l’inflation, l’industrie de la mode craint celui des sites low-cost chinois. Dans le classement des portails d’achats de mode les plus cités, Shein est désormais cité par 19,9% des sondés, ce qui le place à la troisième place derrière Amazon (26,3%) et Decathlon (21,4%). Son compatriote généraliste Temu est passé de la 21e à la 17e place en un an, étant cité par 6,6% du panel.

Interrogés sur leur rapport au Made in China, 40% des sondés indiquent en consommer, même s’ils préfèrent d’autres origines. Par ailleurs, 27% évitent systématiquement les vêtements fabriqués en Chine, contre 21% qui ne font pas attention à l’origine. Par ailleurs, 10 % d’entre eux achètent du Made in China, dont « la qualité semble comparable à celle des autres pays », et 2 % privilégient même cette origine, considérée comme de meilleure qualité que les autres origines.

La question de la perception des enjeux environnementaux se pose alors. Deux éléments distincts ressortent, chacun mentionné par 40 % des consommateurs : l’utilisation de produits toxiques pour la peau, et les bas salaires et conditions de travail des travailleurs. Sont également évoqués la pollution générée par la production (33%), les matériaux « générant de la souffrance » (28%), le non-recyclage des vêtements en fin de vie (28%), la pollution liée aux transports (26%) et le manque de respect. pour la diversité par marques (16%).

Côté marques et enseignes, seules 8% des entreprises n’ont pas pris d’actions particulières sur les matières en 2024. En revanche, 65% ont augmenté l’utilisation de matériaux labellisés éco-responsables, 58% ont utilisé des matériaux recyclés, et 58% ont utilisé des matières recyclées. % à avoir amélioré la traçabilité de leurs matières. Par ailleurs, 35 % se tournent vers les matières biologiques, et 13 % renoncent au cuir, à la fourrure, au mohair ou à l’angora.

L’opportunité brouille la notion de prix

A la croisée des problématiques de prix et d’usage durable des produits, les produits de seconde main représentent désormais 12% du marché français de l’habillement, de la chaussure et de la maroquinerie. Du côté des entreprises, pas moins de 58 % des marques et détaillants vendent désormais eux-mêmes des produits d’occasion. Cela représente une augmentation de 10 points sur un an. Par ailleurs, 25% des entreprises consultées indiquent qu’une activité de seconde main est envisagée.

Côté clients, pas moins de 32 % des consommateurs privilégient désormais systématiquement l’occasion, jugeant désormais que les produits neufs sont « excessivement » chers. « Après la multiplication des promotions et du fast fashion, la seconde main participe à un brouillage des repères en matière de prix », constate le directeur de l’Observatoire.

Seuls 13 % n’ont pas changé leurs habitudes, estimant que les produits neufs et d’occasion ont des prix comparables. En revanche, ils sont plus nombreux à souligner que l’occasion propose d’accéder à des produits de meilleure qualité ou à des marques de luxe (27%), ou de mélanger achats neufs ou occasions même si le premier reste plus cher (28%).

La part de l’habillement, des chaussures et des articles en cuir dans les dépenses des ménages est tombée à 3,3% l’an dernier, contre 3,7% deux ans plus tôt. Ce chiffre s’élève à 6,4 % en 1995. Cette baisse « est un phénomène constant en période de crise comme en période de croissance », note Gildas Minvielle. Ce dernier souligne que sur trente ans la croissance moyenne des dépenses de mode est de 0,2% par an en volume, et surtout de 0,3% par an en prix, contre +1,4% pour l’ensemble des biens. “Il est donc faux de dire que les dépenses vestimentaires diminuent : c’est bien leur part relative dans la consommation qui diminue.”