Bientôt la fin d’un duel de géants dans les traitements anti-obésité ? Sur fond d’une possible révolution médicale, de nouveaux acteurs s’apprêtent à attaquer ce marché en plein essor, actuellement dominé par les laboratoires danois Novo Nordisk et l’américain Eli Lilly.

Ces traitements, appelés analogues du GLP-1, sont « aujourd’hui le produit pour lequel il y a le plus d’attentes et peut-être le plus de fantasmes », résume ainsi Nicolas Picard, gestionnaire spécialisé en santé au fonds CPRAM. .

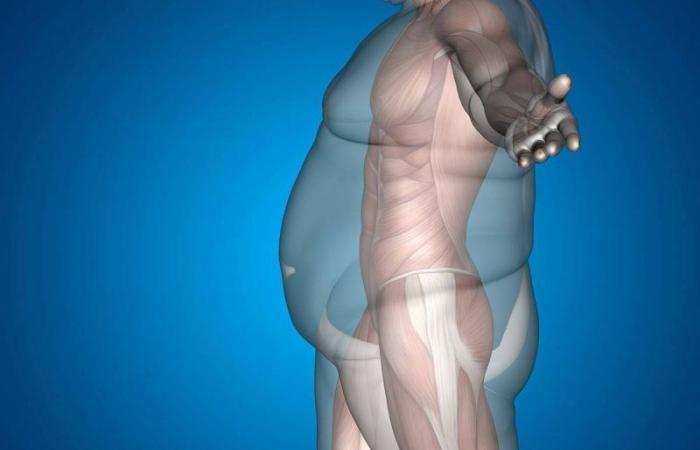

Initialement développés contre le diabète, ces médicaments ont donné des résultats inédits en matière de perte de poids et sont salués par les spécialistes comme une possible révolution thérapeutique, même si des inquiétudes subsistent quant à leurs effets secondaires et au risque de les voir pris hors des sentiers battus. de tout contrôle médical.

Leur ascension a jusqu’à présent profité aux groupes Novo Nordisk et Eli Lilly, qui ont été les premiers à sortir de la course. Le premier est notamment producteur de l’emblématique Wegovy, à base de la molécule sémaglutide et de l’antidiabétique Ozempic.

Reste qu’après une période d’euphorie, le marché assiste à “une sorte de retour à la normale”, où les investisseurs ne vont désormais “pas forcément jouer à 100% anti-obésité”, estime Grégoire Kounowski, conseiller financier. investissement chez Norman K.

« Là, aujourd’hui, ce qui fait de l’argent, c’est la lutte contre l’obésité, est-ce que ce sera le cas demain ? Probablement, mais probablement pas seulement.

souligne-t-il.

Des traitements moins chers ?

Les actions des deux pionniers se sont éloignées de leur pic estival. Leurs dernières publications n’ont pas entièrement joué en leur faveur, selon les analystes.

Surtout, le marché semble aussi prendre en compte l’arrivée d’une concurrence plus rude.

« Au cours des prochaines années, vous verrez de plus en plus de joueurs entrer dans cet espace. Et cela entraînera une concurrence et une pression sur les prix pour Eli Lilly et Novo Nordisk », ajoute Sean Carroll, expert actions chez Janus Henderson.

Pour l’instant, les laboratoires sont souvent libres de fixer leurs prix, au détriment d’un accès plus large. Ces médicaments anti-obésité, qui produisent une sensation de satiété, ne sont pas toujours pris en charge par l’assurance maladie, notamment parce qu’ils font l’objet de questions sur leurs effets secondaires à long terme.

Dans ce contexte de non-remboursement, Eli Lilly a déjà lancé cet été un programme de vente directe de flacons unidose moins chers de Zepbound (molécule tirzépatide) aux Etats-Unis.

Il s’agit d’une initiative prise “en prévision d’une concurrence accrue d’autres acteurs”, qui développent “ce qui pourrait être une nouvelle génération de GLP-1”, analyse M. Carroll.

Au-delà de l’obésité ?

Pour l’heure, la place des acteurs historiques reste écrasante. Novo Nordisk, la plus grande capitalisation européenne, représente à elle seule 74 % de part de marché des traitements anti-obésité avec sa molécule sémaglutide. Le nombre de patients traités avec ses analogues du GLP-1 (Wegovy et Ozempic) a triplé au cours des trois dernières années pour atteindre environ 11,5 millions.

Mais de grands laboratoires postulent : Amgen, Roche, AstraZeneca ou Pfizer. Les biotechs aussi, comme Viking Therapeutics ou Zealand Pharma, espèrent un jour avoir leur part sur ce marché qui, selon Goldman Sachs, devrait atteindre 100 milliards de dollars d’ici la fin de la décennie.

Les investisseurs guettent “la prochaine vague d’entreprises capables de potentiellement gagner des parts de marché” avec des versions “plus facilement tolérées et plus faciles à administrer” que les injections hebdomadaires actuelles, note M. Carroll.

Selon Alison Labya, analyste chez GlobalData, « plus de 120 médicaments GLPR1 sont en cours d’essais cliniques », les sociétés pharmaceutiques cherchant à « améliorer l’efficacité, allonger les intervalles de dosage, cibler de multiples indications au-delà du diabète de type 2 et de l’obésité ».

“Le développement de nouvelles classes de médicaments reste nécessaire”, et “une mobilisation collective est indispensable”, selon Novo Nordisk, dont le brevet du sémaglutide expire en 2027 en Chine, en 2031 en Europe et en 2032 aux Etats-Unis.

Les investisseurs examineront fin 2024/début 2025 les résultats de l’évaluation de son candidat médicament CagriSema dans l’obésité, une combinaison d’analogue du GLP-1 et d’analogue d’une autre hormone, l’amyline.

Anne PADIEU/AFP

Bientôt la fin d’un duel de géants dans les traitements anti-obésité ? Sur fond d’une possible révolution médicale, de nouveaux acteurs s’apprêtent à attaquer ce marché en plein essor, actuellement dominé par les laboratoires danois Novo Nordisk et l’américain Eli Lilly. Ces traitements, appelés analogues du GLP-1, sont « aujourd’hui le produit sur lequel on trouve le plus…