Le contexte

Le réchauffement climatique : Sécheresses, inondations, maladies des plantes… le café, le cacao et les oranges sont sous pression.

Hausse des prix : les mauvaises récoltes continuent de se produire, mettant en difficulté les chaînes d’approvisionnement des transformateurs.

Adaptations : producteurs, industriels et pouvoirs publics avancent des plans d’adaptation pour relancer une production fragilisée.

L’année 2024 a été marquée par des hausses spectaculaires des marchés des matières premières tropicales, comme le café, le cacao et le jus d’orange. « Ces flambées des prix sont essentiellement liées aux accidents climatiques et aux problèmes phytosanitaires qui ont frappé les cultures dans les principales zones de production »résumé Philippe Chalmin, professeur d’histoire économique à l’université Paris-Dauphine et président fondateur de CyclOpe, un institut européen de recherche sur les marchés des matières premières.

Pour le jus d’orange, la maladie du dragon jaune a gravement affecté les cultures. En trois ans, cette maladie bactérienne a fait chuter les rendements des vergers américains. Sur une longue période, la production de Floride a décuplé, le Brésil fournissant désormais 90 % du jus d’orange concentré mondial. Or, dans l’État de São Paulo et dans toute la « ceinture des agrumes » brésilienne, le niveau de contamination serait passé de 38 à 44 % entre 2023 et 2024.

Bien que la consommation mondiale de jus d’orange stagne, cette contraction de l’offre a poussé les prix à des niveaux jamais vus. « Le prix mondial du jus d’orange a triplé en deux ans, et il a déjà augmenté de 85 % au cours de l’année écoulée »alerte Arnaud Jobard, directeur commercial de Suntory Beverage & Food France. En clair, le prix du concentré de jus d’orange brésilien serait passé de 2 000 $ la tonne à 7 000 $ en dix-huit mois, quand le prix du pur jus serait passé de 580 $ la tonne, à 1 350 $ sur la même période.

Le Robusta prend son envolCafé Robusta (contrat à terme janvier 2025), cotation ICE Futures Europe, dernier cours journalier, en $/t

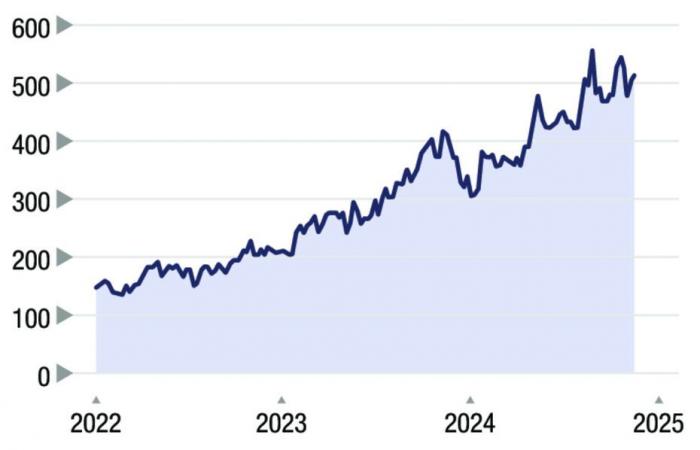

L’Arabica est en feuCafé Arabica (contrat à terme de mars 2025), cotation ICE Futures US, dernier prix quotidien, en cts$/lbs

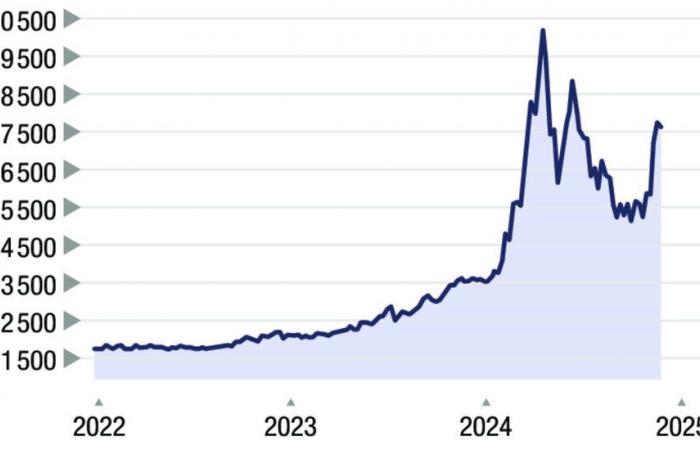

Le cacao rebondit après une hausse spectaculaire à PâquesCacao (contrat à terme décembre 2024), cotation ICE Futures Europe, dernier cours journalier, en $/t

Le jus d’orange atteint de nouveaux sommetsJus d’orange concentré (contrat à terme janvier 2025), cotation ICE Futures US, dernier prix quotidien, en $/lbs

Une crise qui va durer

Et la situation n’est pas près de s’améliorer. Selon les estimations publiées en septembre par l’association interprofessionnelle brésilienne des producteurs d’agrumes et fabricants de jus, Fundecitrus, la future récolte serait en baisse de 30% par rapport à l’année dernière, à 215,78 M de caisses (1 caisse = 40,8 kg). « Après quatre petites récoltes consécutives, la campagne 2025 s’annonce comme la pire depuis trente-six ans pour la ceinture d’agrumes de São Paulo et l’ouest-sud-ouest du Minas Gerais »annonce l’association interprofessionnelle brésilienne.

Les experts estiment que cette tension risque de perdurer, car ces maladies sont persistantes et difficiles à éradiquer. Certains projets agronomiques visent à développer des variétés d’orangers tolérantes aux maladies, mais cela prendra du -. Le groupe Suntory a ainsi noué un partenariat avec le Cirad (Centre de coopération internationale en recherche agricole pour le développement) pour mener une expérimentation en Guadeloupe, à partir d’avril 2025, puis au Brésil en octobre 2025.

Le prix du café a également connu une forte hausse ces derniers mois. « En cinq ans, les prix de l’arabica ont doublé et ceux du Robusta ont triplé avec des conséquences importantes pour les transformateurs »remarques Vincent Prolongeau, président du torréfacteur JDE Peet’s en France. Le marché avait déjà subi une première envolée des prix en 2021/2022, liée aux gelées au Brésil. Depuis, la filière doit faire face aux maladies du caféier, mais aussi aux problèmes climatiques qui ont principalement affecté la production de Robusta, une culture concentrée dans quatre pays, le Vietnam, le Brésil, l’Indonésie et l’Ouganda.

Avec la fermeture du canal de Suez, les transports coûtent plus cher

La spéculation financière sur les matières premières a encore amplifié cette canicule. Et pour ne rien arranger, la fermeture du canal de Suez provoquée par la guerre qui fait rage dans la région oblige les bateaux venus d’Asie à contourner l’Afrique. « Cela ajoute vingt jours de voyage supplémentaires et multiplie par quatre les coûts de transport »alerte Giuseppe Lavazza, président du torréfacteur propriétaire de la marque Carte Noire en France.

Conséquence : l’écart de prix entre les variétés de Robusta, traditionnellement moins chères, et l’Arabica s’est réduit. « La différence entre les deux, qui était de 115 cents la livre, est tombée à 35 cents. C’est assez extraordinaire ! »souligne Philippe Chalmin. En novembre, les prix du café ont de nouveau atteint des niveaux records.

Sur une année glissante, le Robusta vert est passé de 2 300 à 5 200 $/t à la Bourse de Londres, quand l’Arabica a augmenté de 180 cents, à plus de 380 cents/livre à la Bourse de New York. Même si un léger ralentissement a été observé ces dernières semaines, les perspectives restent élevées. « En 2025, nous ne voyons aucune raison objective pour que les prix mondiaux du café vert baissent. »» reconnaît Vincent Prolongeau de JDE Peet’s France.

Afin d’aider les producteurs de café à s’adapter à la nouvelle donne climatique, les ministres du développement du G7 ont validé le 23 octobre, à Pescara (Italie), la création d’un fonds public-privé mondial. « doté de 10 milliards d’euros sur dix ans »selon Les échos.

Hausse spectaculaire du prix du cacao

Sur le marché du cacao, une autre maladie, appelée « balai de sorcière », a touché les cultures en Amérique du Sud, notamment au Brésil. En Afrique, les épisodes de sécheresse et les retards dans le renouvellement des plantations ont également aggravé la situation. En conséquence, les prix du cacao ont connu une hausse spectaculaire, atteignant près de 10 000 dollars la tonne à Pâques 2024. Actuellement, ils se situent autour de 7 500 dollars la tonne. « Si la récolte 2024/2025 s’annonce meilleure que la précédente, il ne faudra pas revenir à des niveaux de production historiques »à l’avance Patrick Collin, PDG du groupe chocolatier Cémoi.

La récolte principale, qui a débuté en octobre en Côte d’Ivoire, pourrait en effet être assez courte. La grande volatilité des marchés mondiaux entraîne davantage d’attentisme de la part des opérateurs, les transformateurs ne sachant pas comment les consommateurs réagiront à la flambée des prix. « J’estime que cette période de tension devrait durer au moins jusqu’à mi-2025 »prévient le leader du Cémoi.

« Si la récolte de cacao 2024/2025 s’annonce meilleure, il ne faudrait pas revenir à des niveaux de production historiques. »

Patrick Collin, PDG du groupe Cémoi

Ces fluctuations des prix mondiaux des matières premières tropicales ne seront pas sans conséquences. « La hausse se répercute à peine sur les marchés, compte tenu des délais entre les achats de fèves brutes et l’arrivée des produits transformés en magasin »se souvient Patrick Collin. Selon les derniers chiffres des panélistes, le marché des barres chocolatées a augmenté de 8,2% depuis le début de l’année (CAD P10), avec des volumes en hausse de 1,7%. Sur le seul mois d’octobre, les prix des comprimés ont même accéléré de 12 % et les volumes de 6,4 %. Selon le patron de Cémoi, les prix du chocolat auraient pu augmenter de 30 % en un an pour Pâques !

Des entreprises fragilisées

Même constat côté jus. « Nous ne pourrons pas continuer à absorber seuls tous les coûts supplémentaires. Les distributeurs devront accepter de payer plus cher nos produits car nous voulons continuer à tous les livrer et promouvoir nos marques en magasin et en promotion. »prévient Arnaud Jobard, de Suntory. D’autant que la hausse des coûts de production liée à la flambée des prix de l’énergie et à l’inflation pèse déjà lourdement sur les comptes des entreprises. Entre 2022 et 2024, ces surcoûts ont anéanti une année de bénéfice pour la filiale du géant japonais des boissons Suntory Holdings. Pour Lavazza, ils s’élèvent à 600 millions d’euros sur la même période, « l’équivalent de deux ans d’Ebitda »selon Guiseppe Lavazza.

Plus dramatiquement, la flambée des prix du café a fini par détériorer la situation financière du torréfacteur Cafés Legal. Placé en redressement judiciaire par le tribunal de commerce de Paris le 8 octobre, ce fleuron fondé en 1851 au Havre cherche un repreneur. Une preuve évidente que le réchauffement climatique n’a pas seulement des effets sur la fonte des glaciers ou la hausse des températures des océans. Cela fragilise également les entreprises, plongeant de nombreux salariés dans l’incertitude.

L’article est de l’édition du 12 décembre 2024

Cliquez ici pour accéder à la version numérique du magazine