Sur les marchés émergents, les actions de valeur et de dynamique ont bénéficié de valorisations légèrement inférieures, mais d’autres facteurs ont également vu leurs valorisations augmenter.

Au troisième trimestre, la reprise s’est poursuivie pour les actions mondiales et des marchés émergents, avec une hausse des actions mondiales de 6,4 %, des actions américaines de 5,8 % et des marchés émergents de 8,7 %. Les actions des marchés développés mondiaux ont été soutenues par la réduction des taux de 50 points de base de la Réserve fédérale en septembre, des indicateurs économiques solides et des prévisions de bénéfices encourageantes. Le plan de relance annoncé par la Chine a eu un fort impact sur les marchés émergents, entraînant une hausse de 25% du CSI 300 sur cinq séances consécutives en septembre.

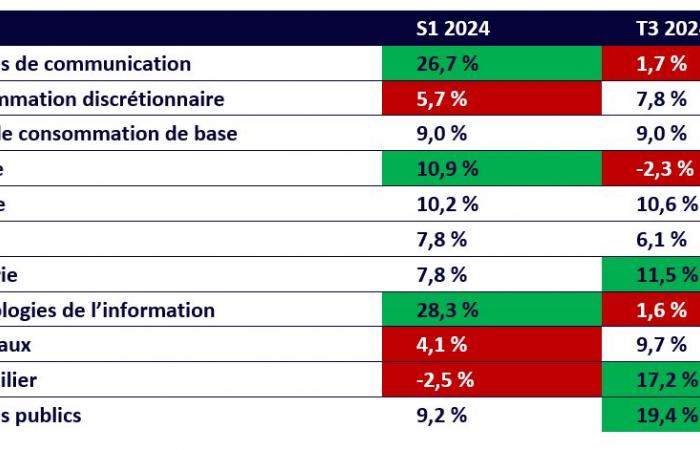

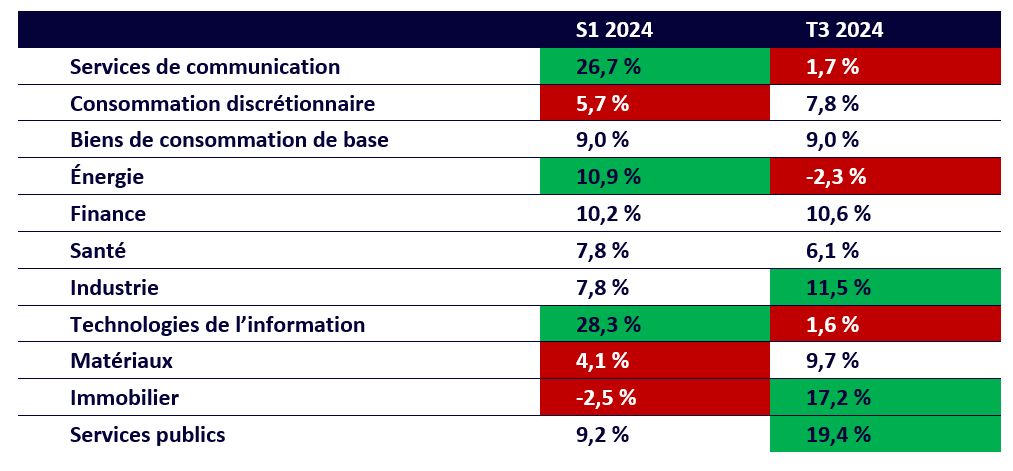

Il est toutefois intéressant de noter qu’il s’agit en réalité d’une continuation du rallye observé depuis le début de l’année, mais sous une forme différente. Les services publics, l’immobilier et la finance ont été les secteurs les plus performants au troisième trimestre, tandis que les technologies de l’information et les services de communication ont pris la première place au premier semestre. Cette rotation suggère une progression plus saine et plus durable du marché.

Cette édition de l’examen trimestriel des facteurs boursiers de WisdomTree vise à faire la lumière sur la façon dont ces facteurs ont évolué au cours du troisième trimestre et comment cela affecte les portefeuilles des investisseurs.

Focus sur la performance : une nette rotation des facteurs au 3ème trimestre

Au troisième trimestre, les indices MSCI World (+6,4%, MSCI USA (+5,8%) et MSCI Emerging Markets (8,7%) ont enregistré de solides performances grâce à une économie résiliente, des annonces de bénéfices positives et des politiques monétaires favorables. Comme au deuxième trimestre, les marchés émergents ont enregistré la meilleure performance du trimestre, suite au plan de relance de la Chine.

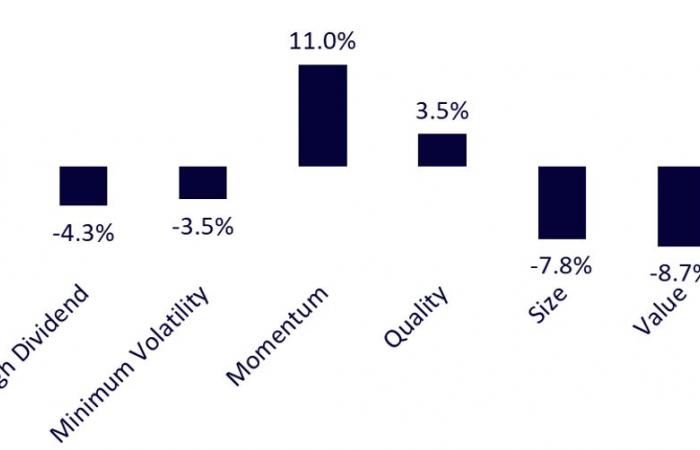

La performance factorielle a également mis en avant la rotation évoquée ci-dessus :

- Au troisième trimestre, les facteurs High Dividend, Minimum Volatility et Small Cap ont enregistré les meilleures performances sur les marchés développés.

- Les facteurs qualité, dynamique et croissance ont affiché des performances négatives. Il s’agit d’un renversement complet par rapport au premier semestre 2024.

- Sur les marchés émergents, seul le facteur de volatilité minimale a affiché une surperformance.

- Dans cette région, le facteur croissance a été le plus impacté, suivi par les facteurs valeur et momentum.

Surperformance des facteurs boursiers au troisième trimestre 2024 dans toutes les régions

Source : WisdomTree, Bloomberg. Du 30 juin 2024 au 30 septembre 2024. Les calculs sont effectués en dollars pour toutes les régions, sauf l’Europe où ils sont effectués en euros. Les performances historiques ne garantissent pas les performances futures et tout investissement peut perdre de la valeur.

Performance des facteurs depuis le début de l’année : la situation reste globalement la même

Malgré la rotation intervenue au troisième trimestre, la situation globale pour 2024 reste la même. Le facteur momentum reste le plus performant pour les actions mondiales, suivi par la qualité et la croissance. Le facteur valeur et le facteur périmètre restent les moins efficaces.

Sur les marchés émergents, le facteur momentum a également enregistré ses meilleurs résultats cette année jusqu’à fin septembre.

Les facteurs de dividendes élevés et de volatilité minimale résistent, mais continuent d’enregistrer des rendements négatifs.

Surperformance des facteurs boursiers en 2024

Source : WisdomTree, Bloomberg. Du 31 décembre 2023 au 30 septembre 2024. Calculé en dollars américains. Les performances historiques ne garantissent pas les performances futures et tout investissement peut perdre de la valeur.

Troisième trimestre : l’heure du réajustement du portefeuille a sonné

Il est frappant de constater que les trois secteurs les moins performants au troisième trimestre ont été les trois secteurs les plus performants au premier semestre. La rotation que nous avons observée entre les facteurs est également évidente entre les secteurs, fournissant un signal fort indiquant que la reprise des actions s’accélère et devient donc plus saine. Il convient de souligner que cela ne concerne pas uniquement la performance, car les fondamentaux montrent également cette progression de la fourchette. Jusqu’au milieu de l’année 2024, la croissance des bénéfices du S&P 500 était principalement tirée par les Magnificent Seven. En revanche, les prévisions des analystes pour le reste de l’année et le début de 2025 indiquent que la croissance des bénéfices sera partagée plus équitablement entre les sept plus grandes valeurs et les 493 autres à l’avenir.

Performance du secteur S&P 500 en 2024

Source : WisdomTree, Bloomberg. Du 31 décembre 2023 au 30 septembre 2024. Calculé en dollars américains. Les performances historiques ne garantissent pas les performances futures et tout investissement peut perdre de la valeur.

Les performances des Magnificent Seven (sauf Tesla) au troisième trimestre ont été médiocres. Alphabet a publié le 468e meilleure performance du S&P 500, Amazon le 440eMicrosoft le 439e et Nvidia le 424e.

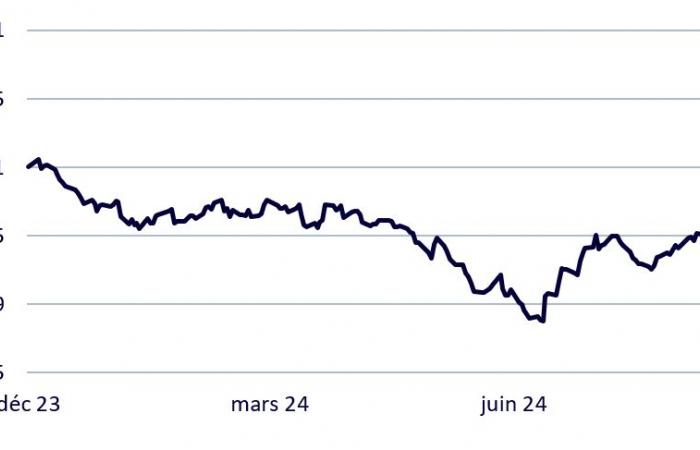

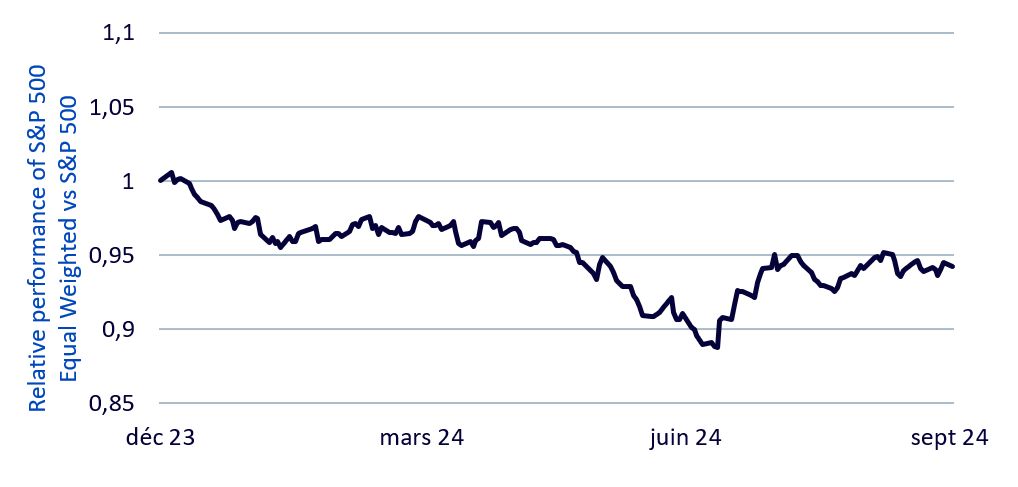

C’est ce qui a conduit à la surperformance de la plupart des stratégies axées sur la diversification et tendant à sous-pondérer les très grandes capitalisations. L’indice S&P 500 Equal Weight illustre parfaitement l’effet de cette diversification. Il a surperformé le S&P 500 de 9,2 % au cours du dernier trimestre.

Performance relative du S&P 500 Equal Weight par rapport au S&P 500

Source : WisdomTree, Bloomberg. Du 31 décembre 2021 au 30 juin 2024. Les calculs sont effectués en dollars pour toutes les régions, sauf l’Europe où ils sont effectués en euros. Les performances historiques ne garantissent pas les performances futures et tout investissement peut perdre de la valeur.

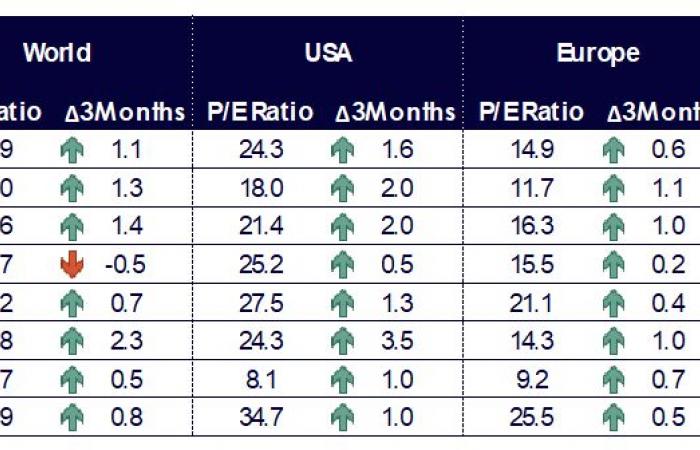

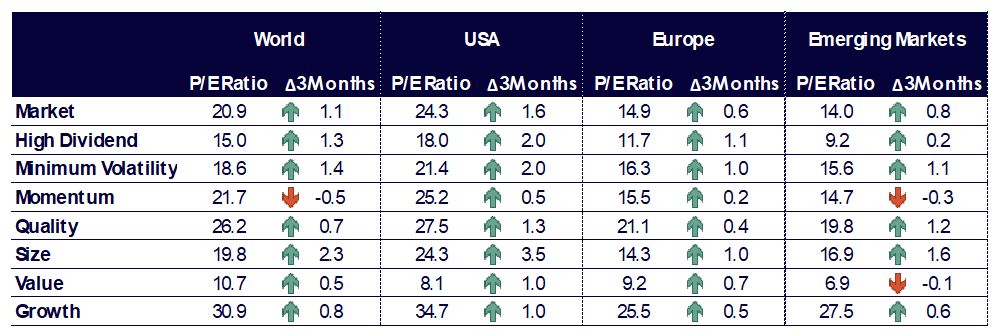

Les valorisations ont augmenté uniformément au troisième trimestre

Au troisième trimestre 2024, les marchés développés se sont appréciés. La plupart des portefeuilles factoriels sont également devenus plus chers, les petites capitalisations connaissant la plus forte hausse. Seules les valeurs dynamiques ont vu leur valorisation baisser légèrement. La valorisation des valeurs de croissance, notamment aux Etats-Unis, reste significativement élevée, atteignant un ratio cours/bénéfice de 34,7. Sur les marchés émergents, les actions de valeur et de dynamique ont bénéficié de valorisations légèrement inférieures, mais d’autres facteurs ont également vu leurs valorisations augmenter. Dans l’ensemble, les actions de valeur restent très bon marché, avec un ratio cours/bénéfice de 8,1 aux États-Unis et de 6,9 sur les marchés émergents.

Evolution historique des ratios cours/bénéfice des facteurs boursiers

Source : WisdomTree, Bloomberg. Au 30 septembre 2024. Les performances historiques ne garantissent pas les performances futures et tout investissement peut perdre de la valeur.

Perspectives pour le reste de l’année

Alors que la Réserve fédérale a entamé son cycle de baisses de taux, avec des données économiques positives et des bénéfices solides, la reprise des marchés boursiers semble devoir se poursuivre. Toutefois, son élargissement, observé au troisième trimestre, pourrait nécessiter une approche différente de celle qui a fonctionné au cours des 18 derniers mois. Alors que la concentration du marché atteint un niveau record entre les actions, les secteurs et les pays, les stratégies mettant l’accent sur la diversification pourraient s’avérer une approche judicieuse pour les investisseurs.

Une approche équilibrée, permettant d’investir en dehors des grandes et très grandes capitalisations, est de nature à leur permettre de bénéficier de cette expansion tout en diversifiant leur risque.

Le monde est représenté par l’indice MSCI World net TR. Les États-Unis sont représentés par l’indice MSCI USA net TR. L’Europe est représentée par l’indice MSCI Europe net TR. Les marchés émergents sont représentés par l’indice MSCI Emerging Markets net TR. Le facteur de volatilité minimale est représenté par l’indice de rendement total net MSCI Min Volatility. Le facteur qualité est représenté par l’indice MSCI Quality net total return.

Le facteur momentum est représenté par l’indice de rendement total net MSCI Momentum. Le facteur de dividende élevé est représenté par l’indice de rendement total net MSCI High Dividend. Le facteur de largeur est représenté par l’indice de rendement total net MSCI Small Cap. Le facteur valeur est représenté par l’indice de rendement total net MSCI Enhanced Value. WisdomTree Quality est représenté par l’indice WisdomTree Quality Dividend Growth.

Clause de non-responsabilité

Ce document a été préparé par WisdomTree et ses sociétés affiliées. Il ne constitue en aucun cas une prévision, une recherche ou un conseil en investissement, ni une recommandation, une offre ou une sollicitation d’achat ou de vente de titres ou d’adopter une quelconque stratégie d’investissement. Les opinions exprimées correspondent à la date de publication du document et peuvent varier selon les circonstances. Les informations contenues dans le présent document, y compris les opinions exprimées ici, proviennent de sources exclusives et non exclusives. Par conséquent, aucune garantie n’est donnée quant à l’exactitude ou à la fiabilité des informations. De plus, WisdomTree, toute société affiliée, l’un de leurs dirigeants, employés ou agents déclinent toute responsabilité pour toute erreur ou omission (y compris la responsabilité envers toute personne pour négligence). L’utilisation des informations contenues dans ce document est à la seule discrétion du lecteur. Les performances passées ne constituent pas une indication fiable des performances futures.