Les actions de Wall Street ont atteint un niveau record, mais les investisseurs ont abandonné les obligations alors que la victoire historique de Donald Trump aux élections américaines a poussé les marchés du monde entier à se précipiter pour intégrer un nouveau régime de droits de douane et de réductions d’impôts.

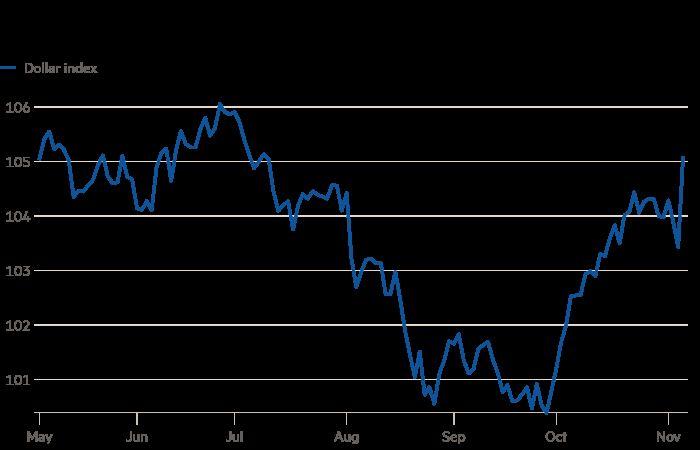

Le dollar a connu sa plus forte hausse en deux ans, s’élevant face à l’euro, au yen et à la livre mercredi alors que les traders retournaient aux soi-disant transactions Trump dans l’espoir que les plans du président élu stimuleraient les actions, augmenteraient l’inflation et réduiraient l’inflation. rythme des baisses de taux d’intérêt.

Alors que les prix des obligations chutaient, les rendements des « obligations longues » à 30 ans ont atteint 4,67 pour cent, en hausse de 0,15 point de pourcentage sur la journée, ce qui constitue leur plus forte hausse depuis un an.

Les rendements plus élevés ont aidé le Trésor américain à attirer une forte demande pour la vente de 25 milliards de dollars de nouvelles obligations à 30 ans mercredi – mais ont ajouté plus de 1 milliard de dollars au total des intérêts qu’il devra payer sur les nouveaux billets par rapport au coût de mardi. .

L’indice du dollar, qui mesure la monnaie par rapport à un panier de rivaux, était en hausse de 1,6 pour cent en début d’après-midi à New York, en passe de réaliser son plus gros gain sur une journée depuis septembre 2022. La livre sterling était en baisse de 1,1 pour cent par rapport au billet vert. à 1,290 $, tandis que l’euro a chuté de 1,7 pour cent à 1,074 $.

“Le commerce Trump est de retour”, a déclaré Francesco Pesole, stratège en devises chez ING. “Il semble que les marchés anticipent une victoire nette, ou presque”, a-t-il ajouté, faisant référence à un scénario dit de vague rouge dans lequel les républicains émergeraient également avec le contrôle des deux chambres du Congrès. Un tel résultat renforcerait davantage la force du dollar, a-t-il déclaré.

Les actions américaines ont atteint un niveau record, l’indice S&P 500 grimpant de 2,4 pour cent et le Nasdaq Composite de 2,8 pour cent.

Les actions ont rebondi “parce que les investisseurs détestent l’incertitude plus que n’importe quel candidat”, a déclaré Luca Paolini, stratège en chef chez Pictet Asset Management.

Les entreprises qui s’attendaient à tirer profit d’une victoire de Trump ont bondi. Tesla a gagné près de 15% en pariant que son directeur général, l’éminent partisan de Trump, Elon Musk, bénéficierait de la réélection de l’ancien président.

Autre signe du sentiment haussier, le Vix, la mesure de Wall Street de la volatilité attendue des cours boursiers, a chuté de 20 pour cent à son plus bas niveau depuis fin septembre.

L’indice plus large Russell 2000, qui sert de référence pour les actions américaines à petite capitalisation, a augmenté de 5,6%, les investisseurs pariant qu’une croissance plus rapide de l’économie américaine profiterait à un plus large éventail de secteurs au-delà des valeurs technologiques très valorisées.

Un balayage rouge, au cours duquel les républicains prendraient la Chambre des représentants, le Sénat et la Maison Blanche, pourrait créer une économie américaine « à indice d’octane élevé » qui ferait grimper les actions mondiales au cours de l’année prochaine « à mesure que les bénéfices augmenteraient et que les marges resteraient élevées », a déclaré Samy Chaar. , économiste en chef chez Lombard Odier. Il a désigné les valeurs financières et de défense comme des gagnants probables.

Certains contenus n’ont pas pu être chargés. Vérifiez votre connexion Internet ou les paramètres de votre navigateur.

Cependant, les actions européennes ont chuté, l’indice Stoxx Europe 600 clôturant en baisse de 0,5 pour cent alors que les perspectives s’assombrissent pour les exportateurs de la région. Sur les marchés obligataires, le rendement allemand à 10 ans est resté stable à 2,39 pour cent alors même que le rendement du Trésor américain à 10 ans a augmenté de 0,16 point de pourcentage à 4,44 pour cent, son plus haut niveau depuis juillet. Les rendements évoluent à l’inverse des prix.

« La croissance européenne, qui a probablement été mise à mal au départ, pourrait se détériorer si une guerre commerciale se matérialisait et si la [European Central Bank] il faudra peut-être s’écarter du [Federal Reserve] en conséquence », a déclaré Robert Dishner, gestionnaire de portefeuille senior chez le gestionnaire d’actifs Neuberger Berman.

Les prix des matières premières ont chuté alors que les investisseurs prédisaient que les tarifs douaniers nuiraient à la croissance mondiale. Les prix du cuivre étaient inférieurs de 4 pour cent à Londres, à 9 350 dollars la tonne.

« L’Amérique d’abord signifie que les matières premières passent ensuite », a déclaré Francisco Blanch, stratège en matières premières à la Bank of America.

Certains contenus n’ont pas pu être chargés. Vérifiez votre connexion Internet ou les paramètres de votre navigateur.

Bitcoin a augmenté de 8,9 pour cent à 75 530 $, un nouveau record. Trump s’est positionné comme le candidat pro-crypto-monnaie, s’engageant à faire des États-Unis « la superpuissance mondiale du bitcoin ».

Le yen, quant à lui, s’est affaibli de 1,9 pour cent à 154,50 ¥ pour un dollar américain. La forte baisse du yen a entraîné une reprise du marché boursier japonais axé sur les exportations, le Topix ayant augmenté de 1,9 pour cent.

Les marchés chinois ont chuté. L’indice Hang Seng de Hong Kong a chuté de 2,2 pour cent, entraîné par les entreprises de Chine continentale. Le renminbi offshore, pour lequel la Banque populaire de Chine ne fixe pas de taux de fixation quotidien, s’est affaibli de 1,3 pour cent par rapport au dollar, tandis que son équivalent national a chuté de 1 pour cent.

Les devises considérées comme des « proxys de la Chine » en raison de leur exposition à son économie se sont également affaiblies, le dollar australien ayant perdu 0,9 pour cent à 0,658 $.

«Les tarifs douaniers de Trump. . . s’il va de l’avant, cela pourrait potentiellement causer d’énormes souffrances », a déclaré Ray Attrill, co-responsable mondial de la stratégie de change à la National Australia Bank à Sydney.

Reportages supplémentaires d’Emma Dunkley et Alan Livsey