Nouveau mois, nouveaux objectifs ! Le marché et Bitcoin en première ligne, nous offrent des signaux qui, sans atteindre des sommets d’euphorie, témoignent d’une dynamique constructive et intrigante à analyser.

Le train semble effectivement avoir commencé à quitter la plateforme, et au-delà du simple prix du BTC, c’est le comportement des investisseurs qui prend une nouvelle dimension et mérite toute notre attention dans ce nouvel environnement optimiste ! Voyons cela avec les données que nous offre la blockchain.

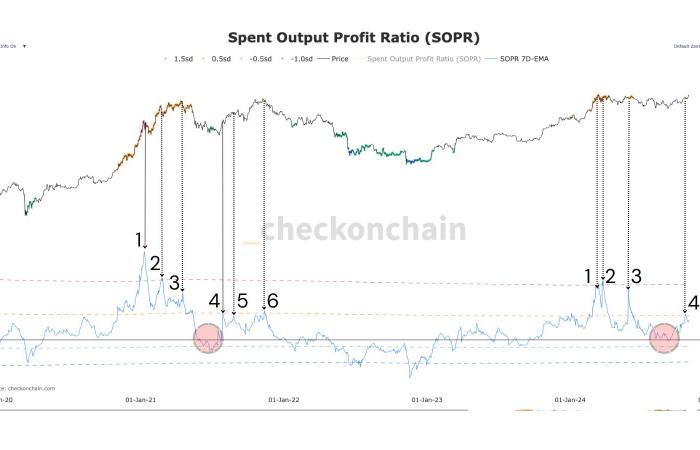

SOPR : Prise de bénéfices en toute modération

Le ratio de profit de la production dépensée (SOPR) s’est maintenu au-dessus de 1 (1,08 pour être précis) ces derniers jours, ce qui indique que les investisseurs qui vendent réalisent généralement des bénéfices. Ce qui tranche finalement avec le comportement de cet été.

La hausse reste cependant beaucoup plus modérée que lors du dernier pic où le SOPR atteignait 1,18laissant présager un marché plus mature, qui ne s’emballe pas.

Cette relative stabilité pourrait bien marquer une simple phase de consolidation :

- Passé historique : Dans le passé, un SOPR autour 1,08 (comme en décembre et janvier derniers) ont souvent précédé de légères corrections. A l’inverse, une valeur de 1,18atteint en mars, signale une surchauffe et un pic local.

- Cas de février : Un schéma similaire de prises de bénéfices mesurées a permis au Bitcoin de continuer à grimper, le marché trouvant alors un équilibre propice à une nouvelle hausse.

La clé réside donc dans l’évolution de la demande : si celle-ci se renforce avec un catalyseur comme les élections américaines, le marché pourrait maintenir sa vigueur.

En revanche, en l’absence d’un moteur externe, une consolidation serait probable jusqu’à ce que de nouvelles liquidités entrent en jeu.

Détenteurs à court terme : une dynamique de profit intéressante

Analyse des détenteurs à court terme (STH) montre des prises de bénéfices fréquentes, mais de manière mesurée plutôt que massive. En général, le STHétant plus sensibles aux fluctuations, préfèrent sécuriser leurs gains dès que le prix devient attractif, ce qui semble ici se confirmer.

Leur activité actuelle pourrait nous amener à la même conclusion que précédemment : si leurs prises de bénéfices continuent de s’intensifier, cela pourrait influencer la pression vendeuse, tout en laissant place à une éventuelle consolidation.

Un parallèle avec 2021 pour Bitcoin ?

En prenant du recul, on peut constater des similitudes avec l’année 2021 encore grâce au SOPR. Lorsque Bitcoin a connu un double dessus. Cette année-là, le premier pic du mois de mars est suivi d’une correction estivale, avant un retour en force à l’automne.

Aujourd’hui, les prises de bénéfices rappellent ce schéma, avec des accumulations lors des baisses, suivies de reventes progressives à mesure que les prix augmentent.

Cela pourrait-il annoncer une configuration similaire pour cette année ? Je vous l’accorde, personne ne s’attend à ce que ce cycle se termine le mois prochain !

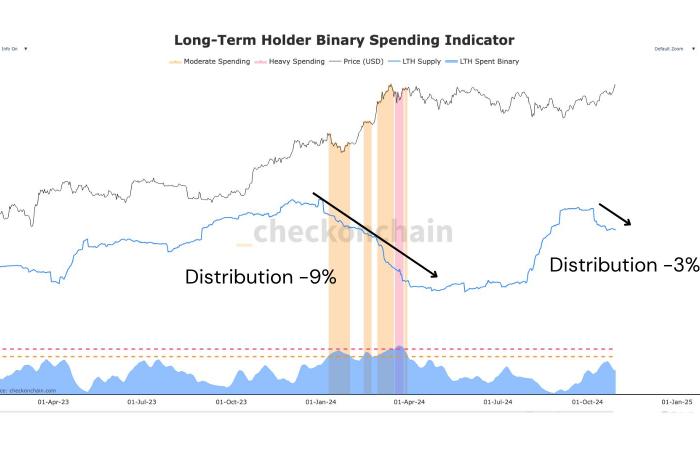

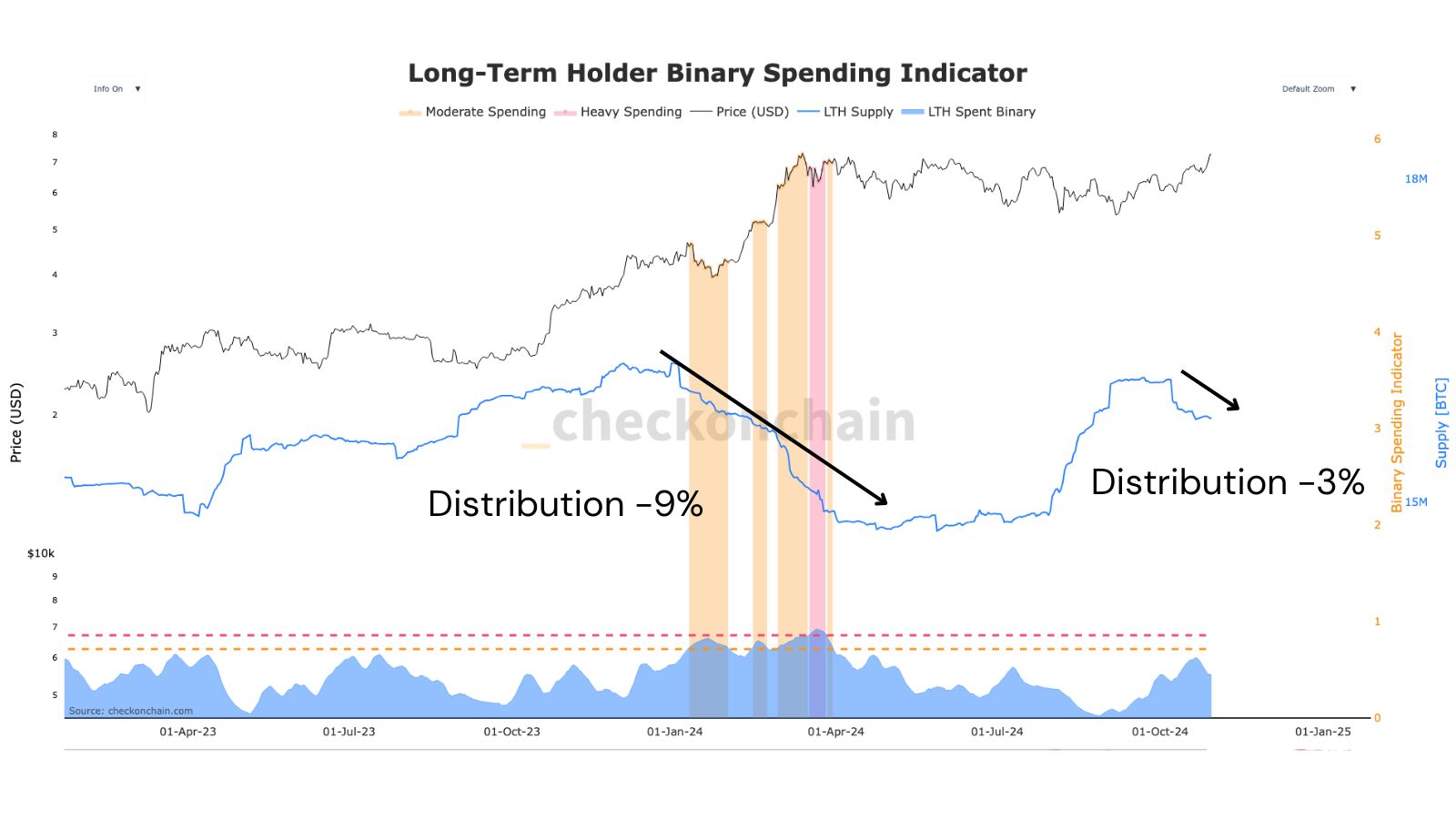

Le retour d’une vague de distribution, signe de croissance ?

Dans le même temps, le détenteurs à long terme (LTH) montrent les signes d’une deuxième phase de distribution. Cette transition marque souvent une poussée de la demande, où certains LTH profitent des niveaux élevés pour vendre, tandis que de nouveaux investisseurs entrent sur le marché.

Mais qui distribuent actuellement ces LTH ? Deux groupes se démarquent :

- Acheteurs d’été (juillet-septembre) : Ces investisseurs ont accumulé du BTC entre 48 000 et 55 000 dollars, profitant des baisses pour acheter à des niveaux jugés attractifs. Leurs prises de bénéfices actuelles représentent environ 15 % de l’offre, ce qui signale des prises de bénéfices notables mais mesurées.

- Titulaires depuis 1 à 3 ans : Ce groupe a acquis son Bitcoin entre octobre 2021 et octobre 2023, soit entre le plus bas de novembre (autour de 15 000$) et la reprise de 27 000$ pour les plus malins. Leur répartition est plus modeste, avec une baisse de l’offre de 9%. Ces investisseurs, ayant vécu le cycle baissier, pourraient saisir cette opportunité pour réduire leur portefeuille sans épuiser leur stock BTC.

Cette redistribution est un signe positif : cela démontre la solidité de la demande actuelle et montre que même les anciens détenteurs voient un potentiel de hausse encore inexploité sur ce marché.

Si cette dynamique se poursuit, elle pourrait alimenter une prochaine phase haussière, où la demande pourrait continuer à absorber les offres LTH sans faiblir.

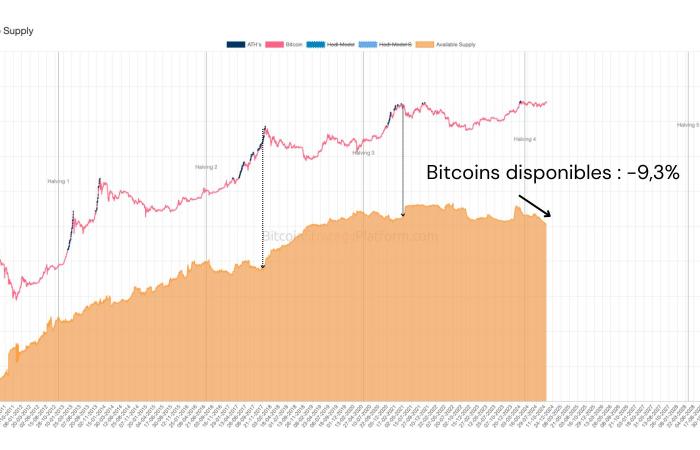

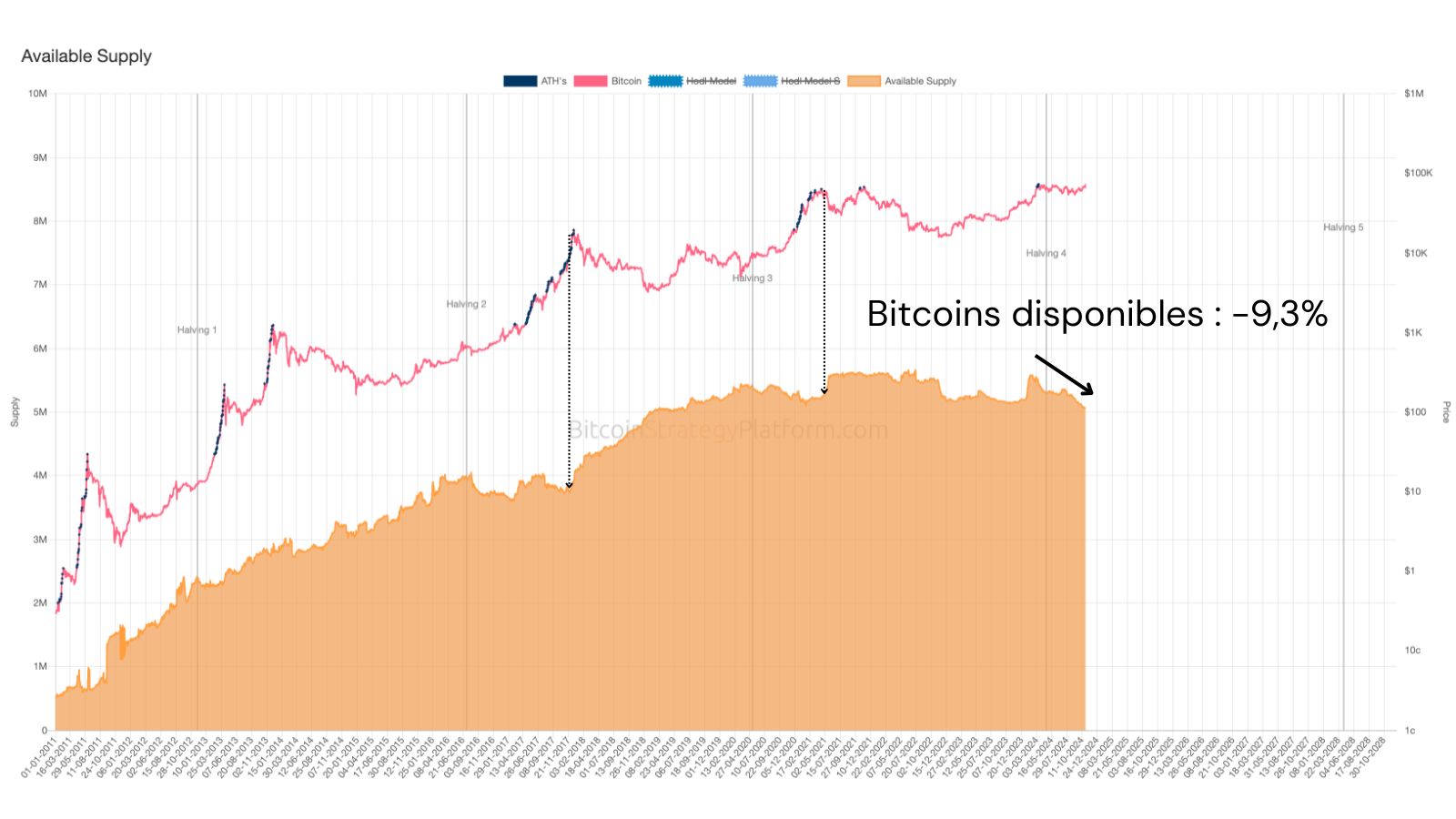

Bitcoin : une offre moins disponible, facteur de rareté

Ce qui est particulièrement frappant, c’est la baisse de l’offre de Bitcoin disponible sur le marché. Depuis janvier, l’offre liquide de BTC a chuté de 9,3 %, mettant en évidence une rareté croissante. Moins il y a de Bitcoin disponible, plus la probabilité d’une hausse des prix est grande, surtout si la demande reste constante ou augmente.

Ce contexte de liquidité réduite pourrait également signifier que l’arrivée de nouvelles sources de liquidité, comme les ETF, pourrait avoir un impact sur le prix plus important qu’on ne le pense.

En effet, chaque BTC acheté sur un marché de moins en moins liquide pourrait faire monter le prix plus rapidement, accentuant encore l’attractivité de cet actif pour les investisseurs.

Bref, les signaux actuels montrent un marché dans une phase haussière voire de consolidation, mais évidemment à court terme, où la prudence des investisseurs n’empêche pas une saine progression.

Les prises de bénéfices restent modérées, tandis que les détenteurs de long terme réajustent leurs positions, permettant au marché de souffler. Les parallèles avec 2021 offrent un cadre intéressant, mais le chemin pour y parvenir reste à confirmer. Surtout, les conditions sont réunies pour un mouvement haussier structuré selon des données visibles onchain.

La réduction de l’offre et l’apport potentiel de nouvelles liquidités renforcent cet optimisme généralisé ! Reste à savoir si les semaines à venir, avec les élections américaines en ligne de mire, apporteront l’impulsion nécessaire pour atteindre de nouveaux niveaux !